債留子孫?留愛不留債?

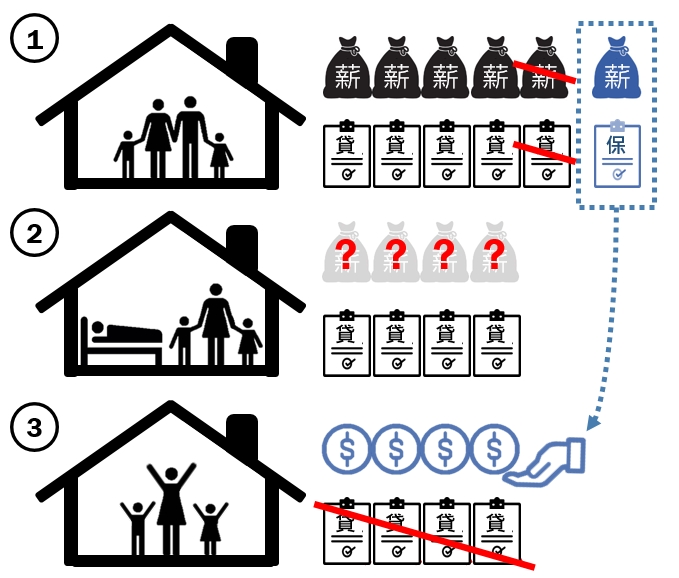

您正打算買房嗎?可有做好背負二、三十年房貸的準備?根據聯徵中心統計,台灣在2020年房屋貸款核准件數共有110萬多筆,有2/3的貸款者介於30-50歲,平均授信額度超過600萬。假若45歲買房,辦了30年房貸,預計要到75歲才能清償房貸。倘若在這段期間內,不幸提早離世或失能,配偶或子女若無力還債,辛苦買下的房子,恐怕將慘遭法拍的命運,家人也跟著流離失所。

表一、台灣2020年房貸狀況

在申請房貸時,往往銀行房貸專員會詢問你/妳是否要額外加保房貸壽險,還說這樣就能避免債留子孫,留愛不留債。那到底什麼是房貸壽險?是否真的有加保的必要?

1. 房貸壽險是什麼?

房貸壽險就是給房屋貸款人保的壽險,申請房貸時就可同時辦理。一旦房屋貸款人在房貸期間身故或全殘,保險公司就可以針對未及清償的剩餘房貸,進行理賠,房屋貸款人的家屬就不用繼續背負房貸,也就是所謂的「留愛不留債」。

房貸壽險的特色如下:

-

- 房貸壽險的理賠金須優先償還貸款,若有剩餘,再留給指定受益人(如家人)

- 房貸壽險可以搭配失能、意外、癌症等其他保險,只是涵蓋越多,保費自然就越高

- 一旦保了房貸壽險,由於還款能力提高,因此在房貸成數、房貸利率等條件上,一般來說都會有優惠

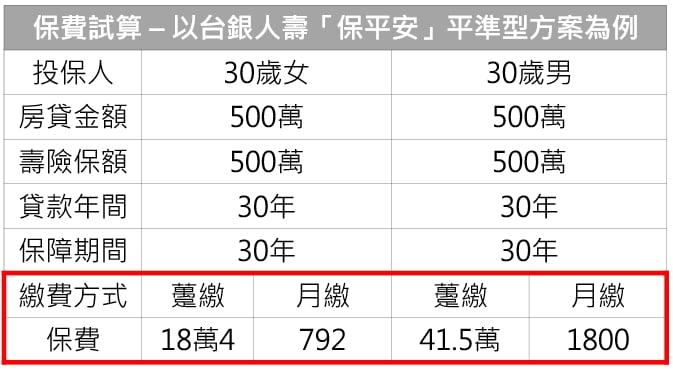

- 同樣條件下,女性的平均餘命比較長,提早身故的可能性較低,因此保費通常比男性便宜一半以上。保費的試算,請參考表二

- 房貸壽險是定期壽險,期滿就不再有保障,因此保險期間最好不低於貸款年間,而且沒有保本、還本,很在意保本、不想浪費保費的人可以三思

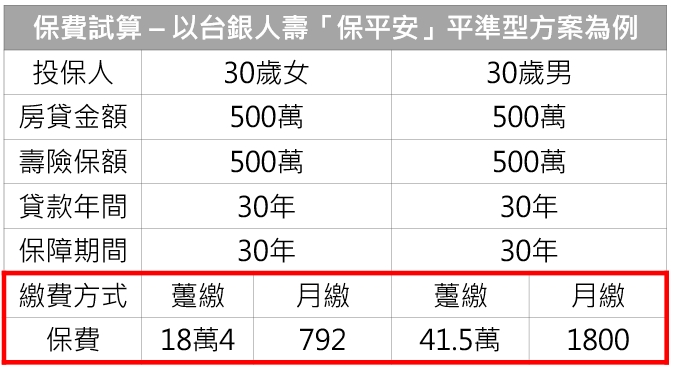

表二、男性女性保費比較

2. 房貸壽險跟一般壽險有什麼不同?

(1) 為什麼不直接買一般壽險就好?

A:兩者當然有所不同(請見表三),除了先前所述的優先受益對象不同(貸款銀行VS.指定家人),房貸壽險的投保目的是避免家人背負剩餘房貸,因此理賠金扣除剩餘房貸後,留給家人的金額通常不高,甚至幾乎沒有,無法像一般壽險那樣留一筆錢供家人生活開銷。其次,房貸壽險的保費負擔通常比一般壽險來的低。雖然房貸壽險不像一般壽險可以保障終身,但好處是不用體檢,保單比較容易核過,對於擔心自己身體狀況的人來說,房貸壽險或許是更好的選擇。

表三、房貸壽險與一般壽險差別

(2) 已經保了一般壽險了,買房時還需再保房貸壽險嗎?

A:若一般壽險的保額低於房貸金額,代表仍有保險缺口,還是可以加保房貸壽險,確保償債能力。

3. 房貸壽險有分什麼類別嗎?

依理賠金額是否固定,分平準型和遞減型兩種。

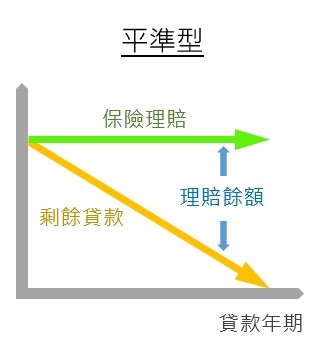

(1) 什麼是平準型房貸壽險?

平準型的保障額度是固定的,扣除房貸餘額後的剩餘保額,會理賠給指定受益人(如家人),但一般來說,保費也會比較高。一般來說,平準型由於保費高,適合經濟條件較好、雙薪收入、有仍須扶養的父母子女的家庭,一旦發生意外,可以有多餘的資金保障他們的生活。

(2) 什麼是遞減型房貸壽險?

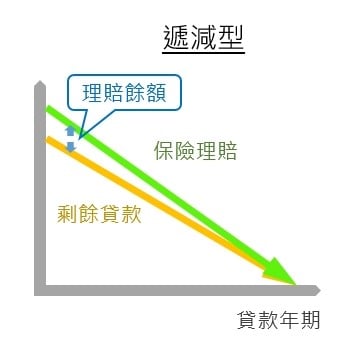

遞減型的保障額度則是逐年遞減,兩者相減後餘額所剩無幾,因此除非房貸提前結清,讓房貸壽險轉換成一般定期壽險,否則很難有剩餘保額留給家人。因此與平準型相反,遞減型的房貸壽險,適合首次購屋、收入較拮据、成員較少的小家庭。

平準型與遞減型房貸壽險比較

4. 房貸壽險的繳費方式?

(1) 躉繳

躉繳:一開始便一次繳清保費,依照表二的保費試算,在房貸年期30年、房貸金額500萬、投保人都是30歲的條件下,女性的躉繳保費是18萬多,男性則為41萬多,若提早清償房貸,就形同定期壽險。18 – 41萬的保費或許對許多人來說並不便宜,但可以向房貸銀行申請保費融資,與房貸一起分期償還。照上述情況來說,以30歲男性為例,就等於是向銀行申請500萬+41萬=541萬的貸款總額,再分期償還。只是這樣的結果,也等於是墊高了每一期還款的負擔,得衡量自己的財務狀況再做決定。躉繳的優缺點,列舉如下:

優點

- 避免因欠繳而使保障中斷

- 保費較分期繳便宜約3~4成

- 因總保費較高,可向房貸銀行申請保費融資,與房貸一起償還

缺點

- 保險人初期負擔較承重

(2) 分期繳

分期繳:可以分月繳、季繳、半年繳、年繳等方式,並可以透過刷卡、轉帳、付現等支付方式。分期繳的優缺點,列舉如下:

優點

- 保險人初期負擔較輕

缺點

- 總保費支出會比躉繳多3~4成

躉繳VS.分期繳

表五是平準型與遞減型房貸壽險,分別以躉繳、分期繳的方式進行保費比較。在房貸年期與保障期間都是30年、房貸金額與壽險保額都是500萬、投保人都是30歲女性的條件下,平減型的月繳保費是792元,躉繳則是18萬4元。792元的保費看似輕鬆,但實際上,總保費支出792元*12個月*30年=28.5萬,比躉繳的18萬4多高出不少。

遞減型也是同樣情況,月繳保費為524元,總保費支出為524元*12個月*30年=18.9萬,比躉繳的9.3萬多出一倍。分期繳納保費,每期負擔的金額或許不高,但實際付出的錢一定比躉繳多出許多。在這低利率的年代,倘若手上有充裕資金,躉繳或許相對划算。

(3) 哪種人適合買房貸壽險?

- 已投保壽險額度<房貸的人:如前言所述,壽險理賠金額仍不足支付剩餘房貸的人,為避免有保險缺口,可考慮加保房貸壽險,至於該買平準型還是遞減型,就看個別財務、家庭狀況。

- 貸款中的房屋為長期自住:貸款買來的房子是希望給家人長期居住的,不希望因為自身意外而使房子被法拍、讓家人流離失所,在這情況下,可考慮加保房貸壽險。

- 貸款者為家中主要或唯一經濟來源:這樣的貸款者一旦發生失能、身故等不幸狀況,家庭會立即入不敷出,更遑論繳納、清償房貸,因此更需要房貸壽險來保障家人。

(4) 哪種人較不建議買房貸壽險?

- 已投保壽險額度>房貸的人:房貸壽險主要是為協助清償房貸,留給家人的理賠餘額並不高。已投保高額壽險者,既然家人所獲得的理賠金已經足夠,若有額外資金,與其加保,不如提早清償房貸,或其他資金運用

- 單身、沒有配偶或家人的人:若沒有保險受益人,不擔心債留子孫或家人,留下來的空房縱使被法拍抵債,也不會人因此受害,在這樣的情況下,自然沒有投保的必要。

- 換房族、投資客、囤房族:對於短期內想以房換房的換房族,由於保單換約麻煩,若非長期自住,實在沒有投保必要。對於買房是為了投資而非自住的投資客、或者已擁有二房以上的囤房族,縱使有法拍償債的情況,家人自住的房屋也不會受到影響,因此也不會有投保的必要性。

- 財務狀況吃緊者:畢竟保費不便宜,若是對自己健康情況有信心,就別為了買保單而徒增信用風險。

表六、哪些人該保、不用保房貸壽險

5. 買房貸壽險時,該注意哪些事?

- 房貸壽險不是非買不可,金融管理委員會已有公告,銀行房貸專員若以高額度、低利率、保證核貸、不買就不貸款等方式誘使、逼迫申貸人購買保險,或者將房貸壽險作為房貸的搭售條件,都是違法的。

- 女性投保雖然保費比男性低了不少,但若被保險人不是實際償債人或主要經濟來源,一旦發生事故、收入斷炊,保險公司可能會認為被保險人仍健在,而拒絕啟動理賠機制,反倒得不償失喔。

- 通常第一順位受益人為「貸款銀行」(要保人) , 理賠金須先償還銀行房貸後, 餘額才給指定受益人(如家人)。惟目前已開放可以自行決定要保人,但獲得理賠金後,最好還是先清償房貸,以免即便拿到了錢,房屋仍遭到法拍。

- 若在保障期間內提早繳清房貸,跟銀行借來躉購房貸壽險的貸款餘額也要一併還清,才可繼續享有保障,直到契約期滿為止。

6.房貸壽險的常見問題

(1) 我的房貸已經繳到一半了?還能加保房貸嗎?

A:只要房貸還沒繳完,「隨時」都可以購買房貸壽險,但需要注意你的房貸銀行是否有銷售房貸壽險,要是沒有,則可要將房貸轉貸到有銷售房貸壽險的銀行,並向其購買房貸壽險。

(2) 房貸專員要我保到足額足期,真的有必要嗎?

A:雖然非必要,但最好能保足額(保額=房貸)、足期(保障期間=房貸年間),避免保險缺口的產生。在不足額、不足期的情況下,一旦意外發生時,家中資金不夠清償房貸、或者時間點剛好在保障期間已過、房貸年間未完的期間內,都會有房屋遭法拍的風險,讓辛苦繳納的保費都等同白繳了。

(3) 若有換房的打算,已經保了的房貸壽險該怎麼處理?

A:提前換房時,建議將房貸壽險保留,這是一份定期壽險,房貸繳清後,未來若在保險期間內身故或全殘,理賠金則是直接給受益人(家人),如果想要將房貸壽險解約,這是不划算的喔~因為解約金大概只剩下當初保費的一半,非常划不來

作者簡介-孫鴻貴

■好事貸(新鑫二胎房貸直屬經銷商)創辦人

16年銀行放款經驗,曾任職以下金融機構:

.2003~2006年:國泰世華銀行消費金融處 業務經理

(連續三年入榜TOP10績優業務人員殊榮)

.2006~2017年:日盛銀行消費金融處 業務經理

(連續六年榮獲年度績優業務人員殊榮)

■榮獲日盛銀行最佳保險菁英獎:

(連續五年榮獲殊榮)

.2011年~2015年:最佳保險銷售菁英獎

[elementor-template id=”60585″]