小到個人、大到融資公司都是民間貸款的一種,但要如何挑選安全有保障的借貸管道?怎麼樣才不會踩到地雷、借到高利貸?本篇用9個重點帶你認識民間貸款,以及申辦貸款時該注意的地方。

1. 什麼是民間貸款?

一般常見的貸款管道就是銀行、郵局、信用合作社、農漁會信用部等金融機構,除了這些以外的私人借貸行為(包含個人對個人、公司對個人),都歸類為民間貸款,也稱作民間借貸、民間借款。

(1) 民間貸款跟銀行貸款的差別?

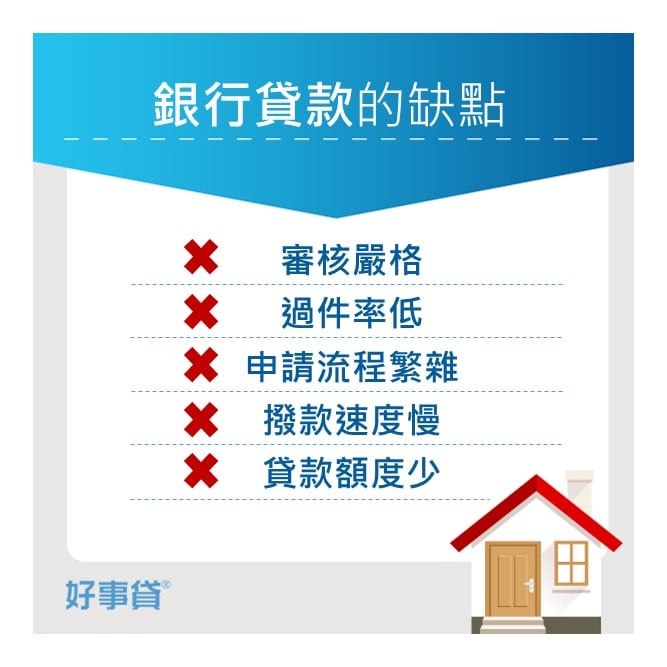

金融機構屬政府特許行業,經營成敗關係到國家的金融穩定,因此政府針對銀行經營的業務項目,制定了許多規範。這也是為什麼銀行在辦理授信業務(貸款)時,審核比民間貸款還漫長、嚴格的原因。

銀行貸款的缺點(vs.民間貸款)

.審核嚴格

.過件率低

.申請流程繁雜

.撥款速度慢

.貸款額度少

(2) 為什麼找民間貸款?哪些情況需要找民間借貸?

銀行的審核非常嚴格、申請流程又繁雜,對於臨時有資金需求的人來說,跟銀行貸款不僅得經歷漫長的等待,甚至可能最後只等到一句「貸款婉拒」…

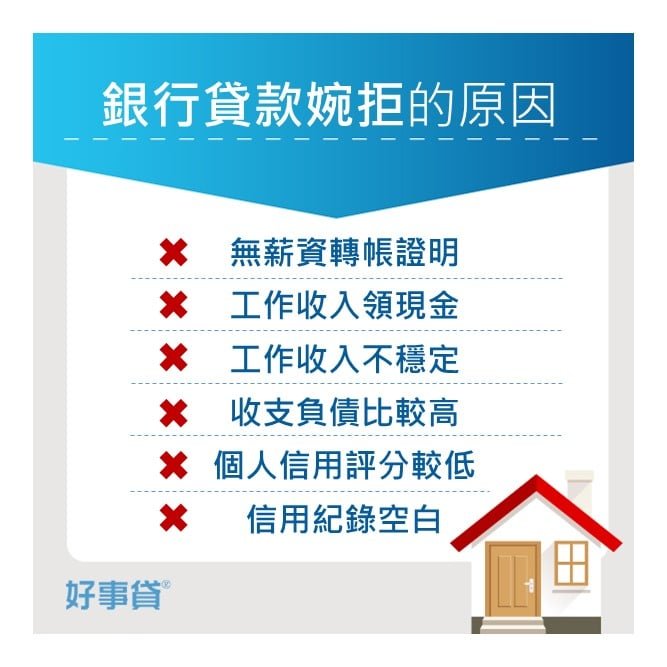

常見的銀行貸款婉拒原因

.無薪資轉帳證明(自營商)

.工作收入領現金(計程車司機、攤販、保姆、工人)

.工作收入不穩定(部落客、直播主、業務、SOHO接案)

.收支負債比較高(高於40%)

.個人信用評分較低(少於600分)

.信用紀錄空白

延伸閱讀:常見的信用評分低分原因

(3) 民間貸款的好處是什麼?誰適合民間貸款?

相較於銀行,民間貸款的審核較寬鬆,也因此成了另一種取得資金的絕佳方式。

民間貸款的優點(vs.銀行貸款)

.審核寬鬆

.過件率高

.申請流程簡單

.撥款速度快

.貸款額度大

.有助改善信用評分

為什麼找民間借貸,會有助於改善您的信用評分?因為您與民間貸款的往來紀錄,不像金融機構會記錄在聯徵中心的個人信用報告上,所以您可以藉由這筆資金來還掉那些會影響個人信用評分的債務(例如:信用卡循環、預借現金、高利率貸款),少了這些扣分比例較重的債務,自然就能拉高您的信用分數。

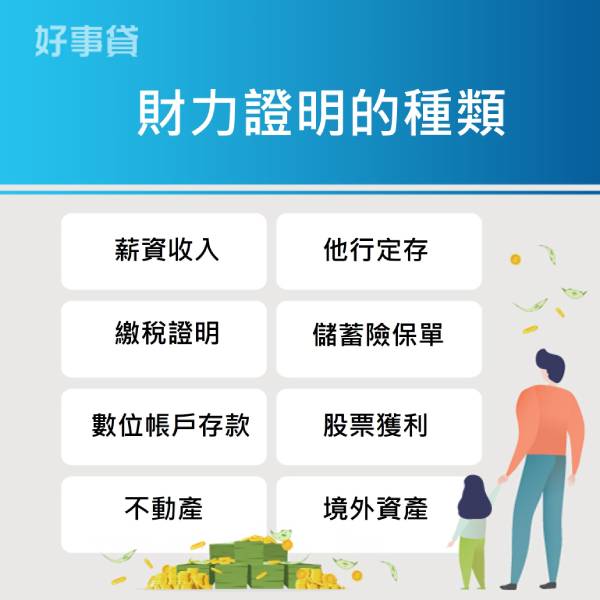

此外,不管您是無薪資轉帳證明、工作收入領現金、還是工作收入不穩定,只要能提供有固定存一筆錢進帳戶的存摺,也能作為財力證明。

延伸閱讀:聯徵中心的信用報告紀錄哪些事

(4) 民間借貸安全嗎?是我缺資金時的好選擇嗎?

講到民間借貸,有些人可能會聯想到高利貸、地下錢莊,覺得民間貸款就是很可怕、很危險。但其實民間貸款的管道相當多元,只要慎選借貸管道,民間貸款是能夠真正地幫助您解決資金問題、滿足您的資金需求。

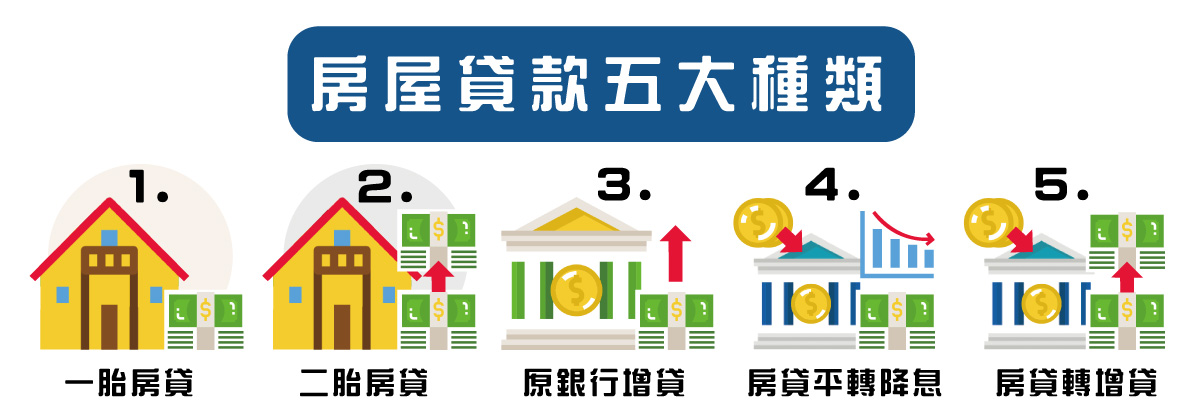

2. 民間貸款的種類有哪些?

民間貸款的種類五花八門,較常見的有:

.信用借款

.證件借款

.客支票貼現

.手機借款

.機車借款

.汽車借款

.房屋/土地借款

.典當借款(黃金、珠寶、精品、手錶、古董收藏等)

3. 民間貸款的管道有哪些?

(1) 當鋪是民間貸款嗎?

是。當鋪是歷史最悠久的民間借貸,從日治時期就已經存在,屬特許行業,合法的當鋪都會有主管機關核發的許可證,且須遵循《當舖業法》規定,利率上限也有明確的規範,不得超過30%。

借貸的流程是借款人將貴重物品抵押給當鋪,根據抵押品的價值換取資金,並在約定的期限內支付本金和利息,以贖回典當品。有些當鋪業者甚至不需抵押品,就能小額借貸,基本上就是「來者不拒」。

當舖的計息方式有可能是以日計息、還款時間可能是7天還一次、還款方式也可能是只繳息不還本或一次結清,規則不一定,借款前一定要問清楚。

(2) 地下錢莊(高利貸)是民間貸款嗎?

不算是。地下錢莊也就是所謂的高利貸,通常鎖定急需用錢,卻因為某些因素無法從正當管道借貸的借款人,利用借款人需款孔急的心理趁火打劫,不僅收取超高額的利息,還會以各種名義扣取費用。

有一名高雄民眾向地下錢莊借1萬元、最後實拿只有3千元,每周還須償還1,800元的利息,年利率高達900%,類似這樣的事件,時常出現在新聞版面上。

延伸閱讀:你以為借3萬死不了?高利貸吸血手法大曝光

(3) 代書是民間貸款嗎?

是。代書又稱地政士、土地代理人,主要是在不動產土地或是房屋的買賣時,扮演買賣雙方代理人的角色。當買方有貸款需求時,代書也會協助買方辦理貸款,而資金來源可能是銀行、融資公司、當鋪,也可能是私人(甚至是代書自己)。

有些不肖業者可能會假冒代書,不僅向借款人收取高額費用,還可能會在合約動手腳,讓借款人的債務怎麼還都還不完。

(4) 資產管理公司是民間貸款嗎?

不算是。一般我們講的資產管理公司,是指主要業務為收購、整合和處理金融機構的不良債權的公司,通常由銀行轉投資成立。

然而現在有許多資產管理顧問公司,實際上在做民間放款業務,甚至有些不肖業者會刻意仿照銀行命名,意圖誤導借款人以為是銀行的關係企業。

(5) 代辦、行銷公司是民間貸款嗎?

不算是。目前市面上有許多代辦公司和「金融行銷公司」會以顧問的名義,號稱有「銀行內線」可以協助借款人申辦利率較低的貸款、或是提升貸款過件率,而借款人僅需支付「一些」代辦費用(通常是貸款金額的10%)即可。

特別提醒您,金管會早在民國94年就已明令約束,銀行不得受理代辦公司轉來的貸款案,102年更加強稽查銀行行員是否有不法結合代辦業者申請貸款等違法情形。銀行官網也都會特別註明:「本行未與任何代辦或行銷公司合作貸款申辦業務,敬請您留意,以免損害自身權益。」

延伸閱讀:貸款找代辦要當心!錢財盡失還可能變詐騙車手

(6) 融資公司是民間貸款嗎?

融資公司為合法設立的公司(法人身分),主要業務為針對無法從銀行取得資金的企業、個人提供消費性及商業性融資,如房屋貸款、融資性租賃、應收帳款收買等服務。

融資公司又分為股票上市和非上市公司,股票上市的融資公司(如融資公司、好事貸、 ),依照規定須公開經會計師查核簽證或核閱的財務報告、營運情形及董監事變動情形,相對有保障,是民間借貸管道裡最安全可靠的資金來源。

好事貸旗下子公司-好事貸股份有限公司自2017年開始辦理二胎房貸的業務,但礙於法規,融資公司不能直接對客戶放款,必須透過經銷商,因此找對經銷商也很重要。

好事貸為好事貸股份有限公司的直屬經銷商,每一位業務經理都有10年以上的銀行資歷,提供您最專業且安心的借貸服務。

4. 選擇哪個民間借貸比較好?(利率、收費比較)

我們用二胎房貸來作比較,假設貸款金額為100萬:

二胎房貸/二順位房貸的選擇比較表(含月付金試算)

| 貸款管道 | 銀行 | 上市公司

好事貸 | 當鋪 | 代辦 | 代書 |

| 貸款成數 | 鑑價70% | 鑑價110% | 鑑價100% | 不一定 | 鑑價100% |

| 貸款利率 | 2.5-18% | 7-10% | 18-30% | 4-36% | 4-36% |

月付金試算

(10年期) | 9,427元 | 11,611元 | 18,019元 | 10,125元 | 10,125元 |

| 還款年限 | 2-10年 | 2-10年 | 不一定 | 不一定 | 不一定 |

| 過件率 | 極低 | 高 | 極高 | 中等 | 高 |

| 服務費 | 無 | 無 | 貸款金額10% | 貸款金額10% | 貸款金額12-15% |

5. 民間貸款的申請條件有哪些?

不同的民間借貸管道,申請條件也不一樣,有的可能甚至沒有申請條件就能借錢,提醒您,如果遇到完全不需要審核條件的民間借貸,反而要提高警覺,通常來者不拒的背後都隱藏著高利息、高收費的陷阱。

好事貸好事貸二胎房貸的申請條件

.年滿20歲

.申請人或保人有房屋

.有收入來源

.無重大信用瑕疵

(1) 民間貸款會看信用評分嗎?

不一定。如果是申辦好事貸好事貸的二胎房貸,還是會將借款人的信用狀況列入評估,但不會像銀行的審核那麼嚴苛,只要不是太嚴重的信用問題,都還是有機會申辦。

(2) 聯徵分數低也可以辦民間貸款嗎?

不一定。要看信用評分低分的原因是什麼,如果是因為積欠銀行款項而導致聯徵低分,繳清後還是可以申請好事貸好事貸的二胎房貸。

如果是因為負債比太高,建議可利用好事貸好事貸的二胎房貸,將利率較高的債務還清,不僅可減輕還款壓力,還能改善信用分數。

(3) 沒有薪資轉帳證明也可以辦民間貸款嗎?

如果是跟銀行辦貸款,銀行都會要求提供薪資轉帳證明,但一般自營商、計程車司機、市場攤販、小吃店、保姆、工人的工作收入都是直接領現金的,等於是直接被銀行拒於門外。

為了幫助收入領現族解決資金需求,申辦好事貸好事貸的二胎房貸,不一定要提供薪資轉帳證明,只要能提供有固定存錢進銀行帳戶存摺,也能作為財力證明。

(4) 沒有固定收入也可以辦民間貸款嗎?

有些人不是一般的上班族(如遊戲實況主、直播主、網紅、部落客、YouTuber、SOHO族),雖然不是固定領薪,但收入也不比上班族差,卻因為沒有固定的收入,貸款被銀行婉拒…

同樣地,只要能提供有固定存錢進銀行帳戶存摺作為財力證明,就能申請好事貸好事貸的二胎房貸。

6. 民間貸款的申請流程?需要準備哪些資料?

(1) 辦民間貸款需要提供哪些資料?

.身分證明文件影本

.收入證明、在職證明

.財力證明

.聯徵報告

.土地建物所有權狀影本(二胎房貸)

.近一年房貸繳款明細(二胎房貸)

除非已經是可以成功申貸了,否則別輕易交出你的證件、存摺、權證正本,一般評估階段只需提供影本即可。

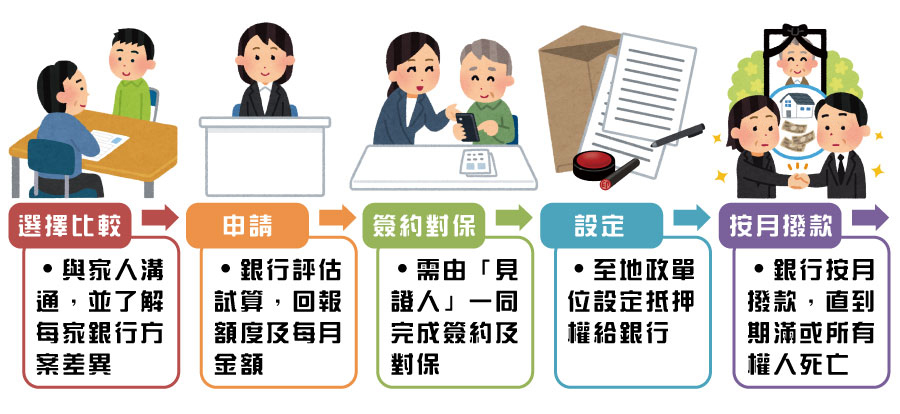

(2) 民間二胎房貸的申請流程?

我們就舉申請好事貸好事貸的二胎房貸為例:

第一步:申請

申請前,如果有不了解的地方都歡迎提問,資深業務經理會盡可能地解決您的疑問。

第二步:評估

將準備好的文件資料提供給好事貸後,會針對您的房屋狀況和個人條件幫您做一個初步的評估。

第三步:審核

好事貸會將您的申請文件送至好事貸股份有限公司,再根據您的狀況訂出您的貸款額度和貸款利率。

第四步:對保

確認貸款條件後,對保專員就會和您約時間簽約對保。

第五步:設定

簽約後,好事貸會直接送地政事務所設定第二順位抵押權,大約需要1~3個工作天。

第六步:撥款

地政設定完成後,款項就會會到您指定的戶頭裡。

延伸閱讀:二胎貸款要怎麼辦?辦理流程是什麼?

(3) 找民間借貸最快多久可以拿到錢?

民間貸款大多都標榜快速放款,我們同樣以二胎房貸/二順位房貸為例:

申辦二胎房貸的所需時間比較

.銀行:10~14個工作天

.當鋪:2~3個工作天

.資產管理公司:3~5個工作天

.代書:1~3天

.融資公司(好事貸好事貸):3~5個工作天

申辦二胎房貸同樣要經過房屋鑑價、條件審核、對保及設定抵押權等程序,需要花費一定長度的工作時間,如果遇到標榜24小時內撥款的二胎房貸業者,應提高警覺。

7. 民間貸款的風險?找民間借貸要注意哪些事?

(1) 如何判斷民間貸款的計息方式合理嗎?

不同的民間貸款管道,貸款利率也不太一樣,以二胎房貸/二順位房貸的貸款利率為例:

二胎房貸的年利率比較

.銀行:2.5%~16%

.當鋪:12%~36%

.資產管理公司:12%~36%

.代書:10%~24%

.融資公司(好事貸好事貸):7 %~10%

《民法》第205條:「約定利率,超過週年百分之十六者,超過部分之約定,無效。」

特別提醒您,一般我們常講的貸款利率是「年」利率,但有些民間借貸會用「月」利率來混淆借款人,乍看之下利息好像很少,但如果把這個數字再乘上12個月:

3分利:

3% (月利率) × 12個月 = 36% (年利率)

借1萬利息只要200:

200 (月息) ÷ 10,000 (借款) × 100% × 12個月 = 24% (年息)

計算出來的年利率比法定利率還要高,有些業者甚至會把超收的利率藏在手續費、服務費、帳管費等費用裡面,所以一定要特別注意。

(2) 如何判斷民間貸款的收費項目合理嗎?

如果還沒正式申請,就以各種奇怪的名目跟您收取費用,例如:開辦費、手續費、服務費、帳管費、申請費、諮詢費等,那就要提高警覺了。

一般我們找銀行諮詢貸款,銀行也不會先跟您收費、更不會要求先簽約,而好事貸的詢問跟估價也是免費的,但有些業者會為了綁住客戶,要求先簽委託書才能進行諮詢和估價。

(3) 如何判斷民間貸款的合約內容合理嗎?

簽合約之前,記得確認裡面的貸款條件、還款方式和違約條款是否跟對方和你講的一樣,有疑問的一定要先問清楚,確定沒問題才簽。

.利息怎麼算?(合約寫的借款利率是月利率還是年利率?)

.還款期限有多久?怎麼還?(有的可能以1~7天為1期計息、有的可能把利息併入本金複利計算)

.額外收取的費用有哪些?(佣金、保證金、代辦費、保管費…以各種名目收取費用)

.提前清償的違約金多少?

有些民間借貸甚至會在合約上註明:「簽約後若反悔或貸款未過,則應支付核准金額20%之違約金。」

8. 如何挑選安全的民間貸款?

(1) 辨別合法民間貸款的方法?

.公司及網站資訊完整

.實體經營

.申請流程公開透明

.計息方式、收費方式合理

在台灣,只要是依法設立的公司,經濟部的商工登記公示查詢系統,及財政部的公示資料查詢服務中都能查詢到公司資料,有些民間貸款的網站資訊非常不完整,連個公司地址都沒有,業務資訊就更不用說了。

如果你對要借錢給你的對象都完全不了解,不知道他們是誰、資金怎麼來的,萬一真的出了什麼問題,恐怕你想尋求法律途徑也找不到對象。

(2) 辨別不合法民間貸款的方法?

.利率超過法定利率

.收費項目巧立名目

.合約內容不合理

.押身分證或其他文件正本

有些業者會要求借款人提供身分證、存摺正本,千萬別輕易交出去,新聞上有許多只是想借錢,卻莫名其妙變成詐騙集團人頭戶的受害人,都是因為貸款還沒辦成就把存摺交給對方。

延伸閱讀:小額借貸快速又方便?這些陷阱你不可不知!

(3) 貸款網站的地址都是真的嗎?

許多民間貸款公司提供的地址,透過Google實際查詢,完全沒有這個門牌,或根本是空地,那究竟如何確認真偽?可以透過Google街景、實地探訪來確認,貸款公司也應提供「商家資訊」讓客戶尋找。

9. 更多的民間貸款常見問題

(1) 辦過民間貸款後,還可以再跟銀行貸款嗎?

如果是跟好事貸申請二胎房貸,這筆借貸紀錄不會上聯徵,您可以用這筆錢來把銀行的欠款還清,信用評分就會慢慢回升,等到您的信用評分達到銀行要求(600分以上)後,當然可以再跟銀行辦貸款。

未來如果二胎房貸清償完畢,也可以將房貸轉回銀行,而且自己就可以辦理,不需透過代辦代書。

(2) 我委託代書或代辦公司辦貸款,是找銀行還是民間呢?

不一定。代書、代辦的服務只是幫你把貸款辦好,並沒有限定只能找銀行辦貸款,因此有很高的機率是找民間貸款。

(3) 好事貸附擔保(二胎房貸)跟民間二胎有什麼不一樣?

好事貸好事貸二胎房貸不同於一般民間二胎,我們的作法跟銀行一模一樣,但審核速度快,且準備資料比銀行少很多,也不用本人親臨辦理,和銀行一樣作本息攤還,不像一般民間二胎只繳息不還本,找好事貸辦理,更不需先簽委託書或繳交代辦服務費。

延伸閱讀:大家最想了解的好事貸二胎50個疑問

(4) 我「已詢問過民間二胎」能申請好事貸附擔保(二胎房貸)嗎?

想辦二胎房貸,多方詢問是人之常情,向民間詢問後,如果沒有簽下合約,當然可以再找好事貸申請,完全沒問題。

(5) 我「目前有跟民間借錢」能申請好事貸附擔保(二胎房貸)嗎?

如果曾向民間借信用貸款,沒有使用房子抵押貸款,可以再向好事貸好事貸申請二胎房貸,如果已經跟民間借過二胎房貸,需加LINE由專業經理評估可否承作。

(6) 有債務協商紀錄還可以申請好事貸附擔保(二胎房貸)嗎?

如果您已經辦理債務協商,債務全部清償完之前,都無法使用信用卡、也無法向銀行申請任何貸款,至少要再等一年,才有機會申請,即使只做過前置協商,也會在信用報告上留下紀錄。

但如果是向好事貸好事貸申請二胎房貸,只要債務協商正常還款滿3年即可申貸,而還款未滿3年者,提供信用正常的人當借款人,即可申貸好事貸好事貸二胎房貸。

延伸閱讀:債務協商、前置協商、個別協商是什麼

(7) 有代書或民間的私人設定紀錄還可以申請好事貸附擔保(二胎房貸)嗎?

私人設定紀錄塗銷滿半年,就可以申辦好事貸好事貸二胎房貸,目前仍有私人設定,可加LINE由專業經理評估可否承作。

(8) 民間貸款還不出來會怎麼樣?

不管是跟銀行、還是民間借貸申請二胎房貸,如果借款人無法按照約定還款,債權人(借你錢的人)就會向法會聲請拍賣抵押品(你的房子),再按照抵押權順位清償債務。

上述為合法且正當的處理程序,新聞上常見的暴力討債則屬於不正當的處理方式。

延伸閱讀:你以為借3萬死不了?高利貸吸血手法大曝光